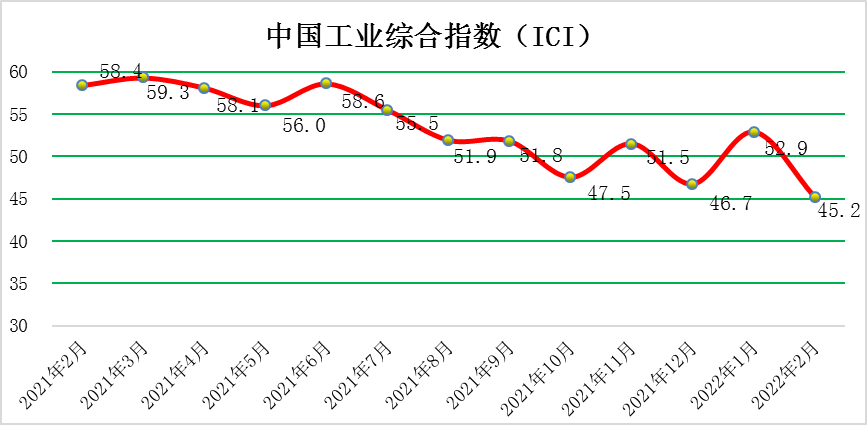

2022年2月份,中国工业综合指数(以下简称ICI)为45.2%,环比回落7.7个百分点,跌至荣枯线之下,表明中国工业经济运行受阻。生产状况指数为45.8 %,环比回落17.0个百分点,较大回落且近半年来首次跌于荣枯线之下,企业生产扩张转为收缩。效益状况指数为34.4 %,环比回落17.8个百分点,较大回落,再次跌于荣枯线之下,企业效益状况问题再现。经营环境指数为50.1 %,环比回落0.2个百分点,高于荣枯线,经营环境持续改善。融资难易指数为48.2 %,环比回升2.7个百分点,小幅回升,但继续位于荣枯线下方,表明当前企业融资难融资贵的问题依然存在,政府如何进行维系、如何持续发挥作用依然是至关重要的。预期发展指数为53.6%,环比回落3.3个百分点,有所回落,继续位于荣枯线之上,企业预期持续向好。ICI制造业指数为44.3%,环比回落7.8个百分点,制造业运行情况有所下滑。

ICI四个二级指标均有所回落,主要是受疫情的反复和春节因素的夹击所影响。当前,工业经济稳定增长面临的困难和挑战较多。特别是,产业发展面临“大宗原材料价格居高不下、缺资金、缺柜、缺地、缺电、缺能耗指标”等发展困境,影响了工业经济平稳运行。

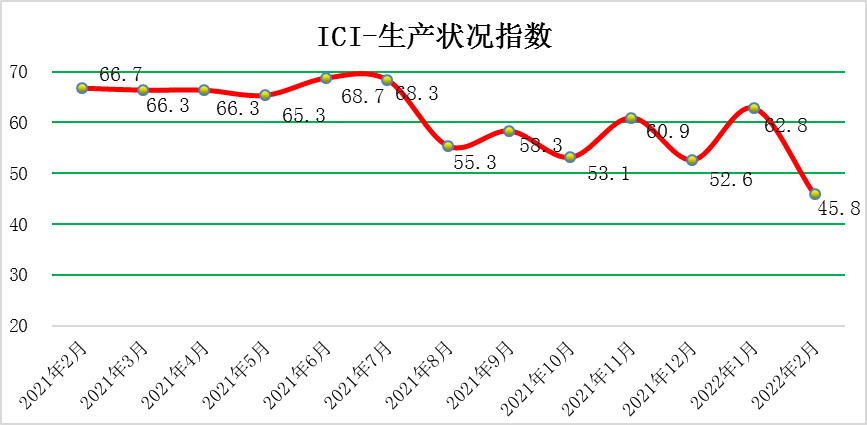

一、工业企业生产状况指数环比回落

2月份,生产状况指数为45.8%,环比回落17.0个百分点,总体看,工业生产进入收缩区间,生产活动受阻。具体来看:产量指数为41.5%,环比回落11.1百分点,跌至荣枯线之下,生产活动由增转减;销量指数为38.6%,环比回落18.0个百分点,跌至荣枯线之下,国内需求减少。出厂价格指数为64.9%,环比回落7.9个百分点,近期出厂价格均维持高位,工业品总产值增速加快,与此相应,企业出厂价格指数上升。主营业务收入指数为47.2%,环比回落17.1个百分点,企业的主营业务收入由增转减;设备利用率指数为39.7%,环比回落16.2个百分点,跌至荣枯线之下,企业产能释放不畅,出货减少。

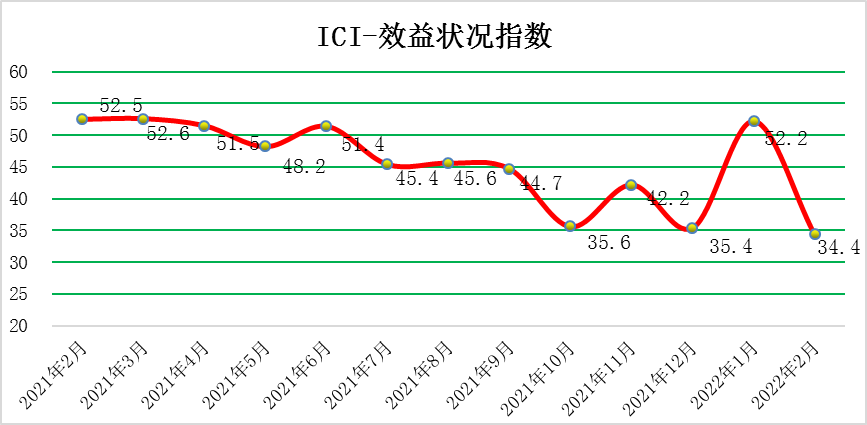

二、工业企业效益状况指数环比回落

2月份,效益状况指数为34.4,环比回落17.8个百分点,再次跌于荣枯线之下,效益状况问题再现。具体来看,利润指数为34.8%,环比回落18.6个百分点,企业盈利有增转减;成本指数为22.7%,环比回落0.2个百分点,持续处于低位,企业在成本方面的负担依旧严重,原材料价格等因素值得关注;产成品库存指数为47.9%,环比回落4.4个百分点,跌于荣枯线之下,出货受阻,产品库存增加。净资产回报率指数为31.9%,环比回落22.4个百分点,跌至荣枯线之下,企业净资产回报率并不乐观。

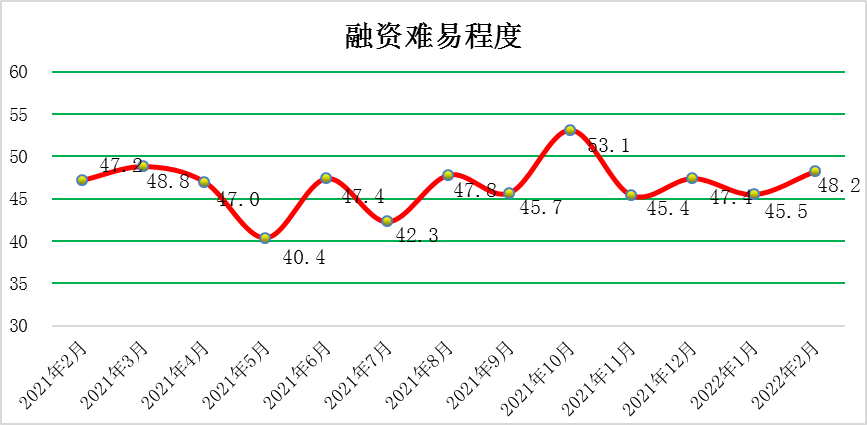

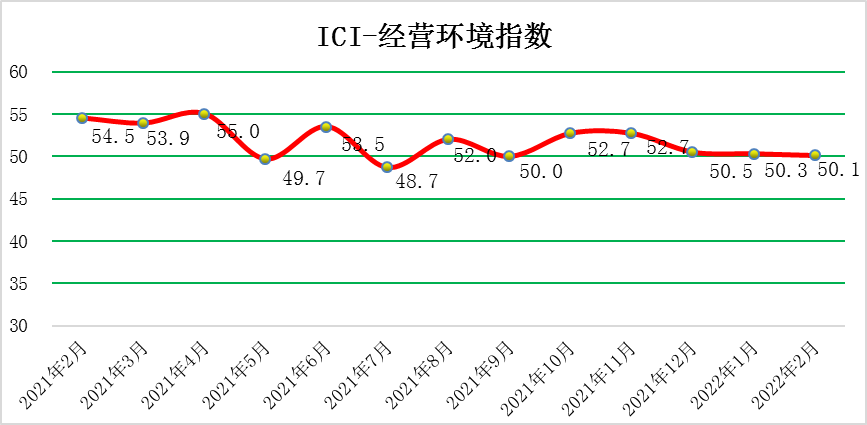

三、工业企业经营环境指数环比回落

2月份,经营环境指数为50.1%,环比回落0.2个百分点,高于荣枯线,经营环境较稳定,税负和融资问题变化不大。具体来看,税费负担指数为47.2%,环比回升1.8个百分点,有所回升,持续位于荣枯线以下,税费政策还需深化;融资难易指数为48.2%,环比回升2.7个百分点,继续位于荣枯线下方,说明当前依旧需要政府出台、调整相关政策,且需持续深化、加强巩固;应收账款指数为50.7%,环比回落1.0个百分点,近一年以来均位于荣枯线之上,保持稳定。市场秩序指数54.3%,环比回升2.6个百分点,持续高于荣枯线且处于高位,市场秩序持续改善。

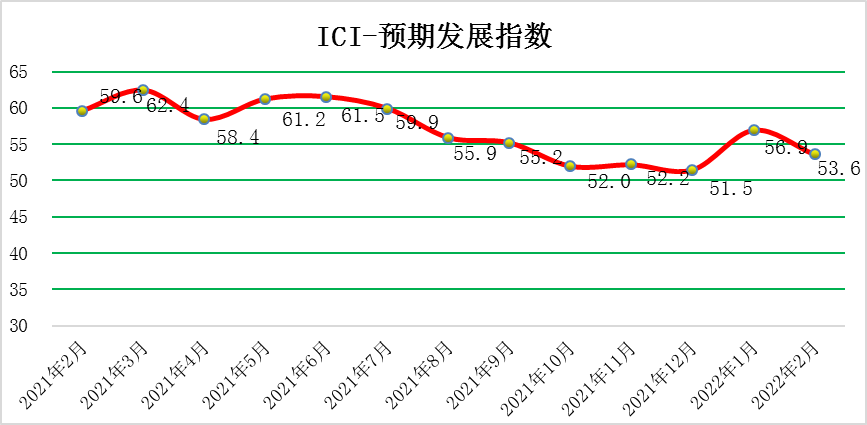

四、工业企业预期发展指数环比回落

2月份,预期发展指数为53.6%,环比回落3.3个百分点,有所回落但持续保持在荣枯线以上,长期来看预期发展状况良好。未来经营状况预判指数为62.1%,环比回升2.2个百分点,高于荣枯线且仍处高位,说明企业对未来经营状况持续保持乐观;未来订货量指数50.0%,环比回落0.6个百分点,与荣枯线持平,未来订货量基本不变;未来研发投入54.3%,环比回升0.7个百分点,小幅回升,研发投入持续增加,增速稍加快。预期投资额为50.0%,环比回落6.3个百分点,预期投资额指数继续与荣枯线持平,企业预期投资额基本不变。预期计划用工指数51.1%,环比回落6.9个百分点,高于荣枯线,工业企业用工人数增速放缓。

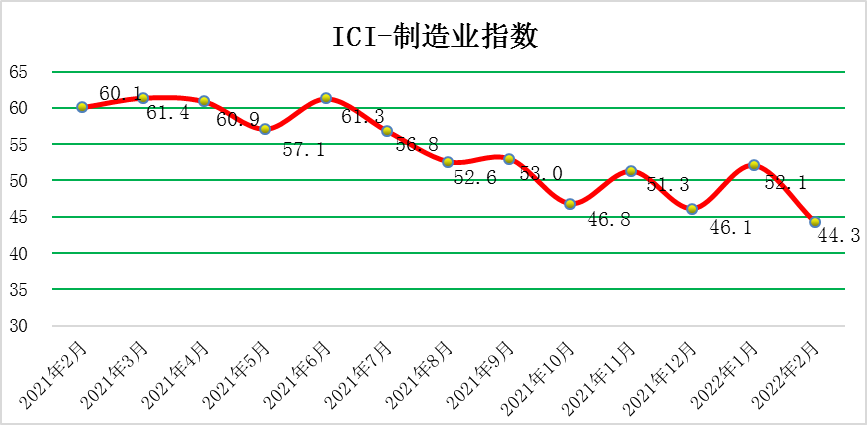

五、ICI制造业指数环比回落

2月份ICI制造业指数为44.3%,环比回落7.8个百分点,跌至回荣枯线之下。2月份,中国制造业采购经理指数(PMI)为50.2%,比上月回升0.1个百分点,继续高于临界点。

当前我国经济发展面临需求收缩、供给冲击、预期转弱三重压力。工业小时代或已经处于后半场,需谨慎观察后面的变化。

需求方面,疫情之后的外需强于内需,社零、固定资产投资增速持续低迷,2021年出口表现相对强劲。外需超预期可能持续到2022年第二季度,出口下半年有一定压力。预计2022年出口实际增速从10%左右降至2%左右,拉动GDP下行1%。

预期方面,全球经济预期普遍转弱。2021年制造业投资较为乐观,维持了两位数的增长;12月政府专项债放松后,基建投资有明显反弹;房地产由于监管加强,房地产投资为-13.9%。预计2022年政策刺激将主要在基建,房地产政策重点在促进住房消费健康发展。

展望未来,2022年继续“稳字当头”。基建和制造业政策将宽松明显,房地产政策“纠偏”而非“转向”。宏观政策方面,财政政策会明显加力;货币政策跟随,保证财政政策的乐观融资成本相对稳定;汇率保持弹性,不会明显干预。

(注:“成本”、“产成品库存”、“税费负担”三个指数数值上升是指实际成本、库存量、税费在减少,其数值下降则为增加)